目前胶价在低位主要是新冠疫情下全球需求的坍塌,供给相对需求充足出现累库现象,供需两端疲软造成的。至于原油大跌对合成胶和天胶的替代影响相对较小,原油大跌造成胶价下降主要是原油下跌中需求预期悲观影响,但是若原油价格战持续恶化,原油价格如果继续下降,一旦合成橡胶(10040, 25.00, 0.25%)和原油价格持续扩大,则会对胶价形成一定拖累。

二季度天胶最需关注的两个点是国外疫情的发展对需求的持续影响情况,以及东南亚疫情下供给的影响。我们认为二季度前期国外疫情处于增长期,特别是美国存在变数,因此胶价仍有可能创出新低;东南亚疫情如果继续恶化,那么供给端的问题也会逐渐显现,会对期价起一定支撑和拉涨作用。根据疫情发展情况,四月应是全球疫情最为严重的时期,也是显现胶价底部的时间,“危”中待“机”。

左侧抄底者需量力而行且需精心规划,稳健者观望为主静观时机。目前胶价已经破10000元/吨大关处于低位,同时外国资本悲观情绪有所释放,原油价格已处于低位,东南亚疫情也在增长(但相比欧美相对较好),疫苗研制和临床试验稳步进行,国内需求逐步恢复看好基建发力,我们认为需要左侧抄底者未尝不可以,但需要考虑到国外疫情逐步发酵面临经济衰退风险(根据估计和对比认为胶价仍有破9000元/吨的风险),因此需要精心规划,建议以国外疫情发展,国外资本市场表现,结合原油价格,根据其跌幅制定详细计划倒金字塔分批做多橡胶,需要较强的资金和仓位管理能力耐心分批做多,可以根据9500元/吨、9000元/吨、8500元/吨分布建仓),不建议反弹追涨。稳健者抄底橡胶依旧以观望为主,目前基本面下空头较多头力量较足,待国外疫情出现拐点以及国外资本市场逐渐企稳,或者供给端出现巨大异变,再去右侧做多橡胶待天胶修复行情。具体合约选择优先顺序是RU2101合约,然后是RU2009合约。

风险:全球性经济衰退

一、行情回顾

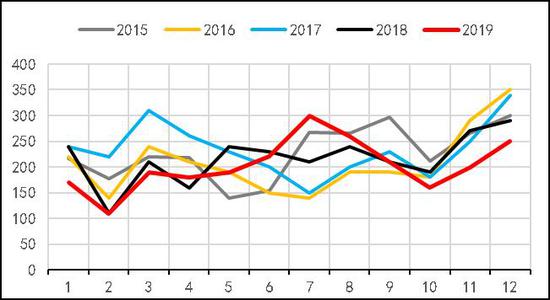

图1:全乳胶主力合约季度走势 单位:元/吨

资料来源:文华财经,信达期货研发中心

图2:20号标胶主力合约走势 单位:元/吨

资料来源:文华财经,信达期货研发中心

橡胶期价主要是受到新冠疫情影响下,打乱了需求格局,改变了节奏。其走势也是随着疫情的发展而演变。由于春节前后新冠疫情在中国爆发,节后胶价大跌,随着国内疫情逐步好转,胶价由于情绪主导走反弹收复行情;但随着国外疫情的爆发,叠加基本面的疲软也逐步占据情绪面,天胶又开始大幅下降,跌破2015年来的新低。又因为全球宏观救市政策频出,同时东南亚疫情的发酵,使胶较开始磨底。

二、供给端:第二季度由累库向去库转变,供给压力边际改善

(1)第一季度原料支撑同比趋弱,预计第二季度边际改善

原料价格因新冠疫情需求疲软的冲击下,第一季度的原料支撑作用同比趋弱。第一季度的原料价格可以分为四个阶段:第一个阶段,年初原料价格随着国内天胶停割,原料价格也逐步小幅增长;第二个阶段,因为新冠疫情在中国爆发和春节因素造成需求崩塌,原料价格逐渐走弱;第三个阶段,随着国内疫情逐步控制,需求也缓慢恢复,原料价格又逐步走强;第四个阶段,国内疫情好转但国外疫情爆发,全球性需求遭到重击,因此原料价格持续下降。

图3:泰国生胶片价格走势 单位:泰铢/公斤

资料来源:隆众咨询,wind,信达期货研发中心

图4:泰国烟片价格走势 单位:泰铢/公斤

资料来源:隆众咨询,wind,信达期货研发中心

图5:泰国杯胶价格走势 单位:泰铢/公斤

资料来源:隆众咨询,wind,信达期货研发中心

图6:泰国胶水价格走势 单位:泰铢/公斤

资料来源:隆众咨询,wind,信达期货研发中心

那么在第二季度我们考虑到目前是主产国的停割期和停产期,原料价格继续下跌的空间相对有限了。目前胶水价格为35泰铢/公斤,杯胶价格为28泰铢/公斤,价格已经处于历史同期低位,胶农割胶意愿已不足,叠加天气干旱因素扰动和现阶段需求疲软预期,因此主产国割胶时间会推迟以及产胶会减少。而全球需求随着疫情的边际好转会缓慢提高,因此原料价格支撑会边际改善。

(2)产量虽减少,但相对需求坍塌仍供过于求

天然橡胶产量在第一季度一般是一个递减的过程,在3-4月份因为主产国进入停产期和减产期,产量达到最低点,而随着天胶主要消费国中国春节(一般在1月底至2月份中下旬)结束,天胶需求逐渐恢复,累库压力逐渐减少。但2020年因为新冠疫情前后在中国和全球传播,造成全球需求坍塌,造成2020年第一季度累库压力大,胶价大幅下跌。2020年1月份ANRPC天胶产量为885.2万吨,同比减少13.61%。泰国1月份产量32.7万吨,同比减少29.35%;印尼2020年1月产量为26.2万吨同比基本持平;马来2020年1月产量为7.42万吨,同比减少2.5%;越南2020年1月产量为9.5万吨,同比减少13.64%。

图7:ANRPC天然橡胶产量 单位:千吨

资料来源:wind,信达期货研发中心

图8:泰国天然橡胶产量 单位:千吨

资料来源:wind,信达期货研发中心

图9:印尼天然橡胶产量 单位:千吨

资料来源:wind,信达期货研发中心

图10:马来天然橡胶产量 单位:千吨

资料来源:wind,信达期货研发中心

图11:越南天然橡胶月产量 单位:千吨

资料来源:wind,信达期货研发中心

图12:中国天然橡胶月产量 单位:千吨

资料来源:wind,信达期货研发中心

目前ANRPC的2020年1月、2月的橡胶消费量为63.7万吨和40.6万吨,远低于目前ANRPC的1月份88.52万吨的产量,预期2月份产量仍覆盖40.6万吨,叠加隐性和显性库存,疫情下供大于求现象趋于严重。

(3)一季度、二季度出口量受全球疫情下需求疲软冲击

下图RSS3烟片胶和STR20标胶其参考加工利润是保守估计的结果,根据上文所述原料价格继续下降,使生产成本下降,同时虽然终端价格也大幅下降,但是考虑到原料价格下降之后,泰国橡胶出口税费也相应下降,因此其理论参考利润依旧较好。

图13:RSS3的参考加工利润 单位:美元/吨

资料来源:隆众咨询,wind,信达期货研发中心

图14:STR20的参考加工利润 单位:美元/吨

资料来源:隆众咨询,wind,信达期货研发中心

目前主产国2020年1月份处于割胶旺季,同时烟胶片和20号标胶的加工利润不错,中国和国外汽车经过2019年触底之后对2020年预期较好,1月份主产国出口整体同比增多。泰国2020年1月份出口量为40.1万吨,同比增加8.23%;印尼2020年1月份出口量为21.15万吨,同比增加0.52%;马来2020年1月份出口量为8.42万吨,同比增加2.56%;越南2020年1月份出口量为9.1万吨,同比下降41.1%。而2月份根据青岛库存情况看,出口量有所下降,但是由于疫情爆发中国需求坍塌以及物流受限,库存一直处于累库状态。而随着国内疫情的好转,国外疫情开始爆发造成全球性需求打击,而国外疫情保守估计也至少要到5月才能达到一定拐点,因此二季度天胶需求依旧不容乐观,而国内主要以去库为主,主产国出口量会继续相应减少。

图15:泰国天然橡胶出口量 单位:千吨

资料来源:wind,信达期货研发中心

图16:印尼天然橡胶出口量 单位:千吨

资料来源:wind,信达期货研发中心

图17:马来天然橡胶出口量 单位:千吨

资料来源:wind,信达期货研发中心

图18:越南天然橡胶出口量 单位:千吨

资料来源:wind,信达期货研发中心

三、需求端:疫情对全球需求冲击大,静待国外疫情拐点

(1)全球汽车产销整体处于下行预期

2020年一季度受疫情冲击全球汽车销量下挫严重,1月24由于是中国春节相较往年较早,汽车主出口国销量受一定影响,除美国、加拿大和俄罗斯外均不同程度下降;而2月份由于新冠疫情在中国爆发,中国汽车同比下降79.1%,受累于中国汽车销量,以及国外疫情开始传播,2月份除美洲均下降;而3月份欧洲、美国疫情集体爆发,中国汽车产业虽逐渐恢复但全球疫情下并不能独善其身,因此3月全球汽车销量将集体下挫。

展望2020年第二季度,由于疫情持续在国外爆发趋严重,并且全球汽车整车企业、汽车零配件企业部分停工停产,新增病例和死亡病例持续增长下,国外防治边际趋严,出行和经济活动逐渐减少,而根据国内疫情发展经验,国外疫情控制至少需要2个月及以上,因此第二季度全球汽车产销预计进一步下降。

表1:全球主要国家汽车销量 单位:万辆、%

资料来源:汽车纵横,信达期货研发中心

(2)国内汽车销量一季度夭折,二季度边际改善

国内汽车销量受疫情影响严重,一季度销量直接夭折。中国2月汽车销量仅为31万辆,同比减少79.1%,1-2月累计同比减少42%。三月份虽然国内疫情好转,但是需求依旧恢复缓慢,预计3月份国内汽车销量相比2月份环比增加,但同比依旧减少。

而三季度国内汽车需求会因为经济活动的逐步恢复,基建项目的复工和新项目的开工,房地产预计还是以促稳为主下,国内消费刺激下,汽车销量势必会环比增加。但是因为国外疫情在第二季度仍处于增长期或趋向控制,但经济活动势必受限,因疫情引起的全球性经济衰退如悬在头上的“达摩克里斯之剑”,而中国也不能“独善其身”,因此经济也会受到冲击,因此汽车消费不及年初预期。

图19:中国汽车月产量 单位:万辆

资料来源:wind,信达期货研发中心

图20:中国汽车月销量 单位:辆

资料来源:wind,信达期货研发中心

图21:中国乘用车月产量 单位:辆

资料来源:wind,信达期货研发中心

图22:中国乘用车月销量 单位:辆

资料来源:wind,信达期货研发中心

据中汽协统计,2月,乘用车产销19.5万辆和22.4万辆,环比下降86.4%和86.1%,同比下降82.9%和81.7%。1-2月,乘用车产销163.1万辆和183.1万辆,同比下降48.1%和43.6%,降幅比1月扩大20.0个百分点和23.0个百分点。

据中汽协统计,1-2月,商用车产销41.7万辆和40.7万辆,同比下降34.8%和33.2%,降幅比1月扩大24.3个百分点和25.7个百分点。在商用车主要品种中,货车和客车产销同比降幅均超过20%,明显高于同期。

图23:中国商用车月产量 单位:辆

资料来源:wind,信达期货研发中心

图24:中国商用车月销量 单位:辆

资料来源:wind,信达期货研发中心

图25:中国重卡月产量 单位:辆

资料来源:wind,信达期货研发中心

图26:中国重卡月销量 单位:辆

资料来源:wind,信达期货研发中心

从中可以看出,虽然汽车产销一季度受挫,但从2019年以来乘用车弱和商用车强的格局依旧未变,全球经济和国内经济下行下,国内基建被寄予厚望,从目前基建投资力度看基建还是大有可为,房地产稳为主下,商用车下降幅度小于乘用车。

商用车中的重卡2020年2月份销量为3.8万辆,同比下降51.29;2020年1-2月重卡销量累计销量同比下降11.50%,重卡销量降幅明显小于乘用车。重卡销量预计在第二季度会逐步改善,但由于全球经济压力下,其增速势必要小于去年同期。

(3)一季度库存系数较高,二季度逐步下降

2019年中国汽车产业主要以降库存为主,并且在2019年末将库存系数降至接近合理范围,但是随着疫情的爆发,严重冲击了汽车产业,国内汽车产销几乎腰斩,也造成了汽车库存指标超出警戒线水平。中国2020年2月汽车经销商库存系数达到14.8,同比增长6倍之多,远超过警戒线水平;中国2020年2月汽车月库存预警指数为81.2%,超出警戒线。

图27:中国汽车经销商库存系数

资料来源:wind,信达期货研发中心

图28:中国汽车月库存预警指数 单位:点

资料来源:wind,信达期货研发中心

图29:中国商用车月库存 单位:万辆

资料来源:wind,信达期货研发中心

图30:中国乘用车月库存 单位:万辆

资料来源:wind,信达期货研发中心

当然以上超常指标是由于2月国内汽车销量下降79%所致,随着国内疫情控制,其销量会有所改善,因此相关指标也会边际改善。整个汽车产业由于疫情影响,还是以控制库存为主。

(4)轮胎产出一季度不理想,二季度边际改善但压力仍在

新冠疫情在中国爆发以来便造成了社会经济的停滞,春节后轮胎开工率同比下降严重,同时开工恢复速度同比趋慢,截止目前半钢胎开工率和全钢胎开工率都处于历史同期低位,同时目前的开工率背后,轮胎企业实际产出率仍较低。新充气轮胎2月出口量只有73万条,2019年2月出口量为2801万条,可见疫情对轮胎企业冲击很大。

第三季度轮胎产出虽会边际改善,但是由于国外疫情的持续发酵,中国轮胎产出依旧同比下降。

图31:半钢胎开工率 单位:%

资料来源:wind,信达期货研发中心

图32:全钢胎开工率 单位:万条

资料来源:wind,信达期货研发中心

图33:中国轮胎外胎月产量 单位:万条

资料来源:wind,信达期货研发中心

图34:中国主要轮胎出口省份月总计出口量 单位:吨

资料来源:wind,信达期货研发中心

图35:中国新充气橡胶轮胎出口量 单位:万条

资料来源:wind,信达期货研发中心

图36:中国月出口美国轮胎数 单位:万条

资料来源:wind,信达期货研发中心

(5)公路货运量一季度下降明显,二季度基建启动趋好

由于受到春节因素,主要是受疫情的影响,中国1-2月公路货运量下降明显;而由于物流受限,中国公路物流运价指指数同比增加。但随着第三季度国内疫情好转和经济活动逐步恢复,公路货运量预计会逐步抬升,甚至超过同期水平。

国内经济下行压力因为疫情发生变得更加沉重,基建被寄予厚望,财政部通报,截至3月20日,全国各地发行新增的地方政府债券已达14079亿元,占提前下达额度76%;将继续指导地方加快地方债发行进度,尽快形成对经济有效拉动。同时,多地报出的基建项目投资都显示基建预期较好。因此公路货运量和国内轮胎消费将逐步提升,甚至会阶段性超过历史同期。

图37:公路货运量 单位:亿吨

资料来源:wind,信达期货研发中心

图38:中国公路物流运价指数 单位:点

资料来源:wind,信达期货研发中心

图39:地方政府专项债当月值 单位:亿

资料来源:wind,信达期货研发中心

图40:基础设施建设投资累计同比 单位:%

资料来源:wind,信达期货研发中心

四、中间端:一季度进口出现累库,二季度逐渐去库

(1)期现价差同比收窄

目前RSS3烟片胶依旧高升水于全乳胶为2300元/吨左右,RSS3烟片胶需求受疫情影响一般,非标套利也未曾打开;越南3L与全乳胶价差持续小幅走扩,非标套利空间也较为狭窄;丁苯橡胶贴水于全乳胶1500元/吨之内,未到轮胎企业置换配方比例的情况,而原油仍有下降空间,合成橡胶产能仍然过剩,在一定程度上利空天然橡胶需求;泰混与全乳胶价差以及泰混与泰标之间的价差都趋窄,套利空间也较为不足。总体来说目前各胶种的价差以及和天然橡胶主力合约的价差的趋窄,限制了非标套利的空间。

图41:RSS3与全乳胶价差 单位:元/吨

资料来源:wind,信达期货研发中心

图42:越南3L与全乳胶价差 单位:元/吨

资料来源:wind,信达期货研发中心

图43:丁苯橡胶1502与全乳胶价差 单位:元/吨

资料来源:wind,信达期货研发中心

图44:顺丁橡胶BR9000与全乳胶价差 单位:元/吨

资料来源:wind,信达期货研发中心

图45:泰混与全乳胶价差 单位:元/吨

资料来源:wind,信达期货研发中心

图46:泰混与泰20号标准胶价差 单位:美元/吨

资料来源:wind,信达期货研发中心

全乳胶与RU2001、RU2005、RU2009期货合约的基差整体来说依旧趋窄,上期所仓单库存也在逐渐下降,目前无风险套利空间狭窄;同时,由于套利空间狭窄,叠加疫情下天胶受压制,整体持仓逐渐下降,处于近几年同期的低位。

20号胶之前存在一定套利空间,但随着基差的走强,目前套利空间也有限;前期20号胶仓单库存持续增多,而目前仓单库存又逐渐减少。

图47:全乳胶与RU01合约基差 单位:元/吨

资料来源:wind,信达期货研发中心

图48:全乳胶与RU05合约基差 单位:元/吨

资料来源:wind,信达期货研发中心

图49:全乳胶与RU09合约基差 单位:元/吨

资料来源:wind,信达期货研发中心

图50:STR20与NR2005基差 单位:元/吨

资料来源:wind,信达期货研发中心

(2)一季度因疫情天胶进口量少,二季度仍然同比下降

2020年1-2月中国天然及合成橡胶进口量有小幅度下降,2020年1-2月中国天然及合成橡胶进口量为519.6万吨,同比下降5.5%。新冠疫情下天胶需求受到冲击,套利空间狭窄,国内库存高,因此二季度进口量依旧会同比减少。

图51:中国天然橡胶月进口量 单位:千吨

资料来源:wind,信达期货研发中心

图52:中国天胶月消费量 单位:千吨

资料来源:wind,信达期货研发中心

图53:标胶月进口量 单位:吨

资料来源:wind,信达期货研发中心

图54:天然乳胶月进口量 单位:吨

资料来源:wind,信达期货研发中心

图55:合成橡胶月进口量 单位:吨

资料来源:wind,信达期货研发中心

图56:中国烟片胶月进口量 单位:吨

资料来源:wind,信达期货研发中心

(3)青岛天胶累库现象严重,第二季度主要去库为主

据隆众资讯统计,截止2020年3月20日,青岛地区天然橡胶一般贸易库存月环比(2020年2月21日)上涨12.11%。3月16-20日青岛地区保税库存微幅回落,一般贸易库存维持上涨,但是涨幅收窄,全国天然胶库存高位,能满足国内3个月需求,库存仍处上行周期。一季度由于疫情影响,天胶需求和消费不足,出现累库现象,库存压力较大。第三季度主要还是在一定进口量的情况下去库为主。

上期所仓单库存持续走低,由于套利空间较小,仓单库存注册较少,但目前矛盾点在于疫情了,其现阶段参考意义并不是特别大。

图57:上海期货交易所天胶仓单库存 单位:吨

资料来源:上海期货交易所,wind,信达期货研发中心

图58:上海期货交易所天胶库存 单位:吨

资料来源:上海期货交易所,信达期货研发中心

五、二季度关注点:供需演变下天胶修复行情

目前二季度天胶最需关注的两个点是国外疫情的发展对需求的持续影响情况,以及东南亚疫情下供给的影响。目前胶价在低位主要是新冠疫情下全球需求的坍塌,供给相对需求充足出现累库现象,供需两端造成的。至于原油大跌对合成胶和天胶的替代影响相对较小,原油大跌造成胶价下降主要是需求预期悲观影响,但是原油价格战持续恶化,原油价格如果继续下降,一旦合成橡胶和原油价格持续扩大,则会对胶价形成一定拖累。

我们认为二季度前期国外疫情处于增长期,特别是美国存在变数,因此胶价仍有可能创出新低;东南亚疫情如果继续恶化,那么供给端的问题也会逐渐显现,会对期价起一定支撑和拉涨作用。目前来看,全球疫情对期价的影响稍大于东南亚疫情的影响,因为目前天胶库存较高,供给缺口无,再外加原油低位,因此期价会有继续下探的过程,但相对于其他化工品因为有东南亚疫情掣肘,下跌空间会有限。根据疫情对需求和供给的影响程度,我们可以分别将9500元/吨、9000元/吨、8500元/吨作为三级价格支撑线。具体天胶修复行情需要密切观察国外疫情(欧美日等国)对经济的影响情况以及其拐点、原油继续下跌情况和东南亚疫情的演变对供给端造成的实质性影响,“危”中有“机”。

左侧抄底者需量力而行且需精心规划,稳健者观望为主静观时机。目前胶价已经破10000元/吨大关处于低位,同时外国资本悲观情绪有所释放,原油价格已处于低位,东南亚疫情也在增长(但相比欧美相对较好),疫苗研制和临床试验稳步进行,国内需求逐步恢复看好基建发力,我们认为需要左侧抄底者未尝不可以,但需要考虑到国外疫情逐步发酵面临经济衰退风险(根据估计和对比认为胶价仍有破9000元/吨的风险),因此需要精心规划,建议以国外疫情发展,国外资本市场表现,结合原油价格,根据其跌幅制定详细计划倒金字塔分批做多橡胶,需要较强的资金和仓位管理能力耐心分批做多,可以根据9500元/吨、9000元/吨、8500元/吨分布建仓),不建议反弹追涨。稳健者抄底橡胶依旧以观望为主,目前基本面下空头较多头力量较足,待国外疫情出现拐点以及国外资本市场逐渐企稳,或者供给端出现巨大异变,再去右侧做多橡胶待天胶修复行情。具体合约选择优先顺序是RU2101合约,然后是RU2009合约。